通期で売上高、利益ともに過去最高を更新。

2018年3月期 社長インタビュー

「自動車産業」や「通信」「モノづくりの変化」をチャンスに、

長期ビジョンの達成を目指します。

Q:2018年3月期の業績についてお聞かせください

由木:

売上高422億円、営業利益84億円と、ともに過去最高を更新しました。

売上高400億円を突破したのは当社史上初となります。業績好調の要因は、主力としている車載市場、第二の柱として確立を目指している産業機器市場の売上が堅調に増加したこと、また、売上増と原価低減活動、円安の影響が利益面で寄与しました。

市場別に見ますと、車載市場では、ADAS(先進運転支援システム)・電装化・電動化の進展によりカーエレクトロニクス分野の売上が拡大する中、特に安全系(車載カメラ・レーダー)向けが前期比150%増と好調で、カーエレクトロニクス分野の売上が初めてAVN(オーディオビジュアルナビゲーション)分野を上回りました。また、産業機器市場では、中国を中心としたFA機器の需要増により好調を維持しました。産業機器分野の売上高は22億円(構成比5.3%)ですが、前期比136.8%と着実な成長を遂げています。

地域別に見ますと、日本では安全系を中心としたカーエレクトロニクス分野、産業機器分野が好調で増収となりました。中華・韓国圏はカーエレクトロニクス、産業機器ともに増収となりました。欧州はカーエレクトロニクスの安全系が牽引して車載市場で増収となりました。米国は車載市場でAVN、カーエレクトロニクスともに増収となりました。

また、2018年4月には、当社5番目の生産拠点として、中国江蘇州に南通工場が開工しました。

Q:2019年3月期の見通しについてお聞かせください。

由木:

売上高455億円(前期比32億円増)、営業利益89億円(同5億円増)の増収増益を見込んでいます。

売上については、車載市場を中心とした拡大を計画しています。車載市場の主力分野となるカーエレクトロニクス分野では、引き続き車載カメラやレーダーなどの安全系が売上を牽引するとともに、パワートレイン向けでは当社の三次元可動BtoBコネクタ“Z-Move™”が 搭載されているDCDCコンバーター以外にもインバーター等での売上増を見込んでいます。また、産業機器市場では、人手不足が加速する日本をはじめ、中華・韓国圏でのFA機器の需要増による売上拡大を見込んでいます。

営業利益については、自動化・合理化による原価低減活動、キープロセスの内製化拡大による原価率の改善等により拡大を図っていきます。営業利益率については、中国・南通工場の関連費用が今期より営業内の計上となることから、0.3ポイントの下落(19.6%)を見込んでいます。

また、投資に関しては、中期経営計画の通り、新製品の開 発、 コスト力 強 化、 増 産 対 応 に 向 けて 7 5 億 円( 同122.5%)の設備投資を予定しています。新製品の開発投資は、伸長する車載市場に向けて、マーケティング部門・技術部門が連携してニーズを先取りした新製品をスピード開発することを狙いとしています。また、コスト力強化に向けて、原価低減を目的とした積極的な合理化投資、キープロセス(成形・プレス・メッキ)の内製化比率拡大を推進します。増産対応としては、中国・南通工場のスムーズな生産立上げに向けた投資を実施します。

※2019年3月期は、為替レート1USD=105.00円、1ユーロ=125.00円、1元=16.50円を前提としています。

Q:中期経営計画の進捗についてお聞かせください。

由木:

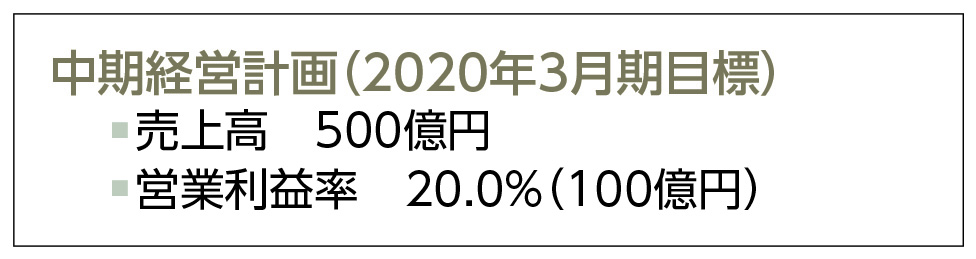

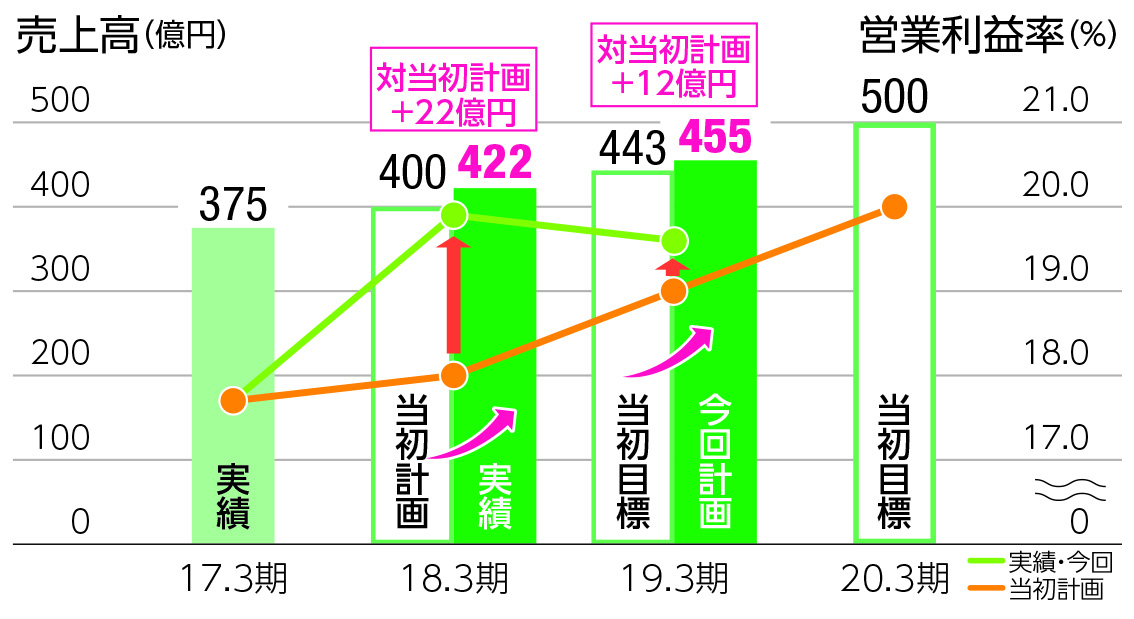

売上高、営業利益率ともに、2017年5月公表の中期経営計画の数値を上回る水準で進捗しています。計画初年度の2018年3月期の売上高は422億円(計画比22億円増)の実績、計画2年目となる2019年3月期の売上高は455億円(計画比12億円増)の見込みであり、2020年3月期の売上高500億円の目標を射程圏内に捉えています。また、営業利益率も2018年3月期 19.9%( 計画 18.0%)の実 績、2019年3月期19.6%(計画19.0%)の見込みであり、2020年3月期の20.0%達成を目指していきます。

中期経営計画の達成に向けて、車載市場では安全系、パワートレイン分野、インフォテインメント、スイッチ、クラスターなどの分野を拡大するとともに、産業機器市場ではFA関連機器分野の伸長に取り組んでいきます。

※中期経営計画においては、為替レート1USD=110.00円、1ユーロ=120.00円、1元=15.8円を前提としています。

Q:長期ビジョン達成に向けた基盤整備についてお聞かせください。

由木:

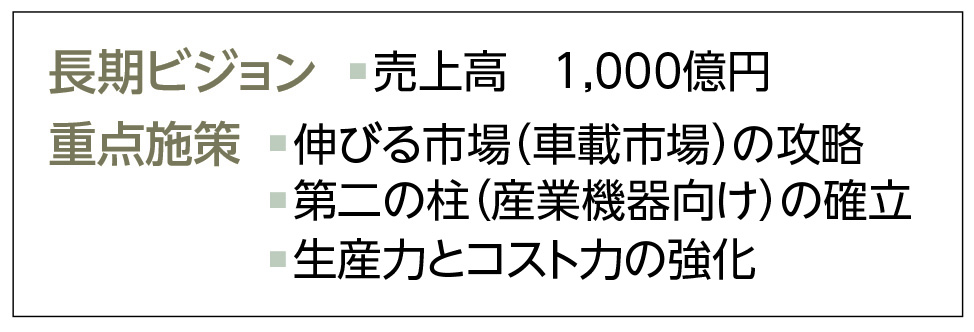

長期ビジョン「売上高1,000億円」を達成するには、自動車産業における電動化及び自動運転、5Gの到来による通信市場の変化、Society5.0・Industry4.0等の動きに代表されるモノづくりの変化をとらえ、チャンスとしていく必要があります。

当社グループは、マーケティングの強化、顧客課題の抽出を通じて製品開発を行うとともに、ソリューション提案型営業を推進し、「伸びる市場(車載市場)の攻略」と「第二の柱(産業機器向け)の確立」に取り組んでいきます。

伸びる市場(車載市場)の攻略に向けて、電動化、自動化に伴って搭載が増える電動パワートレイン系、安全系のアプリケーション向けの新製品開発に取り組んでいます。電動パワートレイン系では、DCDCコンバーター以外でも受注が拡大しており、今後、高い伸び率を示していく予定です。また安全系に関しては、すでにレーダー向け製品がカーエレクトロニクス分野における最大規模の売上を占めているほか、車載カメラ向け製品ではマーケティング・営業・技術・生産技術の人員増強を図っています。

第二の柱(産業機器向け)の確立に向けては、ロボット組立適合コネクタの拡販強化、FA関連市場での受注拡大といった従来からの取り組みに加え、「通信」「ロボット・AI」向けプロジェクトの推進、オープンイノベーションによる顧客提案力の向上などにより、グローバルビッグ顧客の獲得に努めていきます。

また、売上高1,000億円に向けた生産力強化施策として、中国・南通工場に加え、2019年にはメキシコ(グアナファト州レオン市)で新工場建設を開始する予定です。これら2工場ではIoTを駆使したスマートファクトリー化を推進し、生産性400%(従来工場比)を実現していきます。

経営基盤整備の取り組みも進めており、監査等委員会設置会社への移行によるガバナンス強化、ダイバーシティマネジメント・働き方改革の推進による人財育成強化を図っていきます。

Q:最後に株主のみなさまへメッセージをお聞かせください。

由木:

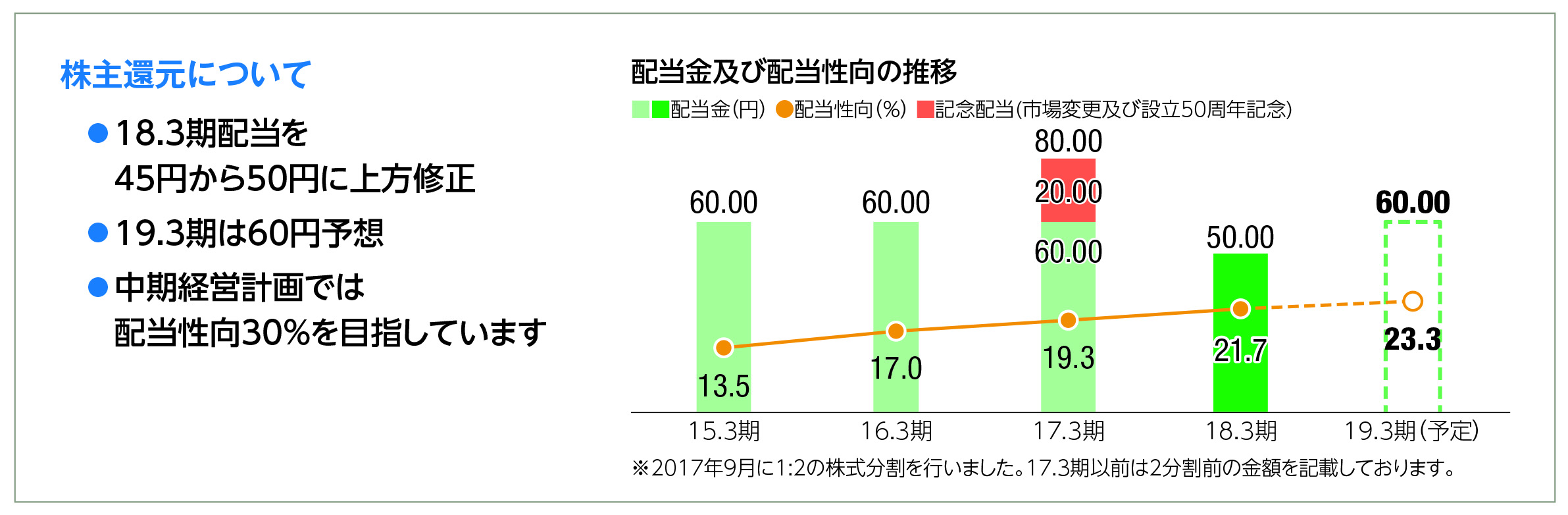

当社は、株主のみなさまに対する安定的な利益還元を経営の重要政策と認識し、業績・経営環境及び中長期的な財務体質の強化を勘案して配当を行うことを基本方針としています。内部留保につきましては、今後予想される経営環境の変化に対応すべく、コスト競争力を高め、市場ニーズに応える技術開発・生産拠点の拡充を含めた製造体制の強化を図り、さらには、グローバル戦略の展開を図るために有効活用することを基本方針としています。

この基本方針に基づき、2018年3月期の1株当たりの配当金は、45円の予定から50円に上方修正させていただきました。2019年3月期は60円の配当を予定しており、中期経営計画では配当性向30%を目指しています。

株主のみなさまにおかれましては、引き続き一層のご支援を賜りますようお願い申し上げます。